Les Nations Unies ont lancé les Objectifs de Développement Durable (ODD) en 2015. Ils se composent de 17 objectifs et de 169 sous-objectifs destinés à couvrir une série de buts ambitieux et d'importance mondiale, dont l'action contre le changement climatique et le réchauffement, mais aussi la promotion de la paix et de la justice ainsi que l'éradication de la pauvreté.

De nombreux articles traitant de l'attrait, de la faisabilité et de la subjectivité de l'investissement en fonction des ODD ont été publiés. De même, beaucoup de choses ont été dites à propos des investissements liés aux ODD[1] dans différentes classes d'actifs (ciblant un ODD spécifique ou plusieurs ODD interconnectés), du manque de données pertinentes et comparables concernant l'impact réel ainsi que d'une évolution potentiellement accélérée vers les objectifs sociaux suite à la pandémie du COVID-19.

Avec cet article, nous souhaitons apporter une valeur ajoutée en détaillant la manière dont nous abordons les ODD au sein de notre fonds actions ISR phare, BL Sustainable Horizon, qui met en œuvre une stratégie d'investissement responsable depuis 2008. Depuis 2018, l'approche du fonds est composée de 2 volets, englobant une poche quantitative et ce que nous appelons la poche thématique. La poche quantitative est construite en s'appuyant sur une approche best-in-class plus traditionnelle, c'est-à-dire en fixant des scores ESG minimums (provenant de notre fournisseur de recherche tiers) à respecter, tandis que la poche thématique inclut des entreprises qui, par leur activité ou leur modèle économique, contribuent directement ou indirectement à la réalisation des Objectifs de Développement Durable. Pour cette poche, nous avons délibérément décidé de ne pas fixer de seuils quantitatifs mais plutôt de nous concentrer sur les entreprises ayant une véritable valeur ajoutée dans la réalisation des Objectifs. En outre, le fonds applique des exclusions qui méritent d'être soulignées, car elles ont été établies conformément au principe "do no harm"[2]et, à ce titre, excluent les entreprises qui, dès le départ, vont à l'encontre des Objectifs : le tabac et l'alcool en raison de leurs effets néfastes sur la santé (ODD 3 : bonne santé et bien-être), les jeux d'argent en tant que facteurs d'inégalités et de pauvreté (ODD 10 : réduction des inégalités et ODD 1 : pas de pauvreté), ou les combustibles fossiles de par leurs effets néfastes sur le climat (ODD 13: action climatique).

Cette stratégie a été mise en œuvre depuis près de trois ans, nous avons maintenant suffisamment de recul pour identifier ses forces et ses faiblesses, notamment en ce qui concerne la poche thématique. Sur ce dernier point, nous avons toujours essayé de rester pragmatiques, honnêtes et transparents dans notre approche. Néanmoins, des questions se posent sur ce que la poche est et n'est pas censée être, ce qui nous amène à revenir sur le sujet.

Par la présente, nous souhaitons expliquer plus en détail notre pensée, d'où nous venons, où nous sommes maintenant et comment notre pensée pourrait évoluer, afin que, en tant qu’équipe de gestion nous soyons en mesure de prendre du recul et que vous, en tant que lecteur et investisseur, puissiez comprendre la vision qui sous-tend la poche thématique du fonds. Nous reconnaissons le caractère parfois subjectif de l'investissement dans les ODD et de la poche thématique elle-même, car l'expression "véritable valeur ajoutée", très subjective par essence, implique l'existence d'une zone grise.

Mesurer la contribution aux ODD, il n'y a pas de formule magique

Si nous devions décrire l'essence de la poche thématique en quelques mots seulement, ce serait d'investir dans des entreprises qui ont un impact direct et universellement accepté sur les ODD, c'est-à-dire de chercher à investir dans des entreprises dont les modèles d'entreprise sont en phase avec les ODD. Cela implique que nous soyons en mesure d'expliquer l'impact d'une entreprise sur ces derniers en une seule phrase, afin que nos familles et nos amis en comprennent le caractère bénéfique, sans laisser place à une (trop) grande discussion. Initialement, notre raisonnement était que les entreprises de petite et moyenne capitalisation étaient les mieux placées pour contribuer à la réalisation de ces Objectifs et avoir le plus grand impact car elles sont le plus souvent des pure-players et ont des chaînes de valeur moins complexes, sujettes à moins de controverses et de résultats indésirables.

Cependant, ces valeurs font souvent l’objet de valorisations excessives, car les investisseurs cherchent tous à investir dans ces acteurs de niche, ce qui interfère avec l'approche financière historique de BLI, qui vise à investir dans des sociétés de qualité bénéficiant de valorisations attrayantes. Ainsi, plus récemment, nous avons décidé d'inclure également certaines entreprises de plus grande taille dont les modèles d'entreprise sont plus diversifiés. Disposant du capital et des ressources nécessaires pour donner la priorité aux facteurs durables tout au long de la chaîne de valeur, ces entreprises peuvent agir en tant que moteurs du changement: elles ont le pouvoir et le poids nécessaires pour modifier les pratiques du marché compte tenu de leur taille, de leur portée et de leur influence.

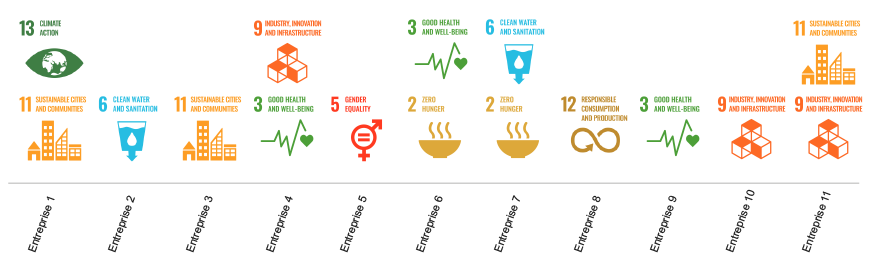

Au moment de la rédaction de cet article, la poche thématique compte 11 investissements, dont la capitalisation boursière varie entre 0,6 et 86 milliards d'USD et qui couvrent divers secteurs tels que les sciences de la vie, la construction, la mobilité et les biens de consommation de base. Au total, sur la base des rapports publiés, les entreprises disent viser un total de 58 ODD. En moyenne, 5,3 Objectifs sont ciblés par les entreprises et 15 Objectifs uniques sont mis en avant, seuls l’ODD 1 : Pas de pauvreté et l’ODD 15 : Vie terrestre ne sont pas mentionnés.

Chez BLI, nous effectuons notre propre analyse, qui consiste à compiler des données pertinentes provenant de différentes sources dans une fiche ESG et à évaluer ces dernières en fonction de notre expérience et de notre bon sens. Selon nous, une entreprise ne peut cibler efficacement qu’ un ou deux ODD par le biais de ses produits et services (dans l'esprit que « le mieux est l’ennemi du bien »). La valeur ajoutée de notre analyse interne est de retirer la quintessence des rapports de plus en plus détaillés publiés par les entreprises concernant leur impact sur le développement durable et d’identifier les principaux domaines d'impact tout en reconnaissant qu'il peut exister des effets d'impact secondaires. Nous recherchons également les effets d'entraînement potentiels tout au long de la chaîne de valeur. Comme par exemple une entreprise industrielle qui offre un produit permettant la réduction des émissions, des déchets ou de la consommation d'eau de ses clients, qui à leur tour améliorent leurs propres services permettant ainsi au client final de consommer de manière plus responsable et durable.

Pour chaque entreprise de la poche thématique, nous avons donc déterminé les moteurs d'impact les plus significatifs, ceux pour lesquels nous pensons que la relation entre l'entreprise et les ODD est la plus forte et la plus évidente. Nous avons ainsi mis en évidence 8 ODD uniques (voir graphique ci-dessous) qui nous semblent les plus pertinents et les plus faciles à appréhender.

ODD ciblés après analyse BLI

Evidemment, la contribution effective aux ODD varie en fonction de la capitalisation boursière, du secteur et de la région géographique, ainsi que de l'ensemble de la chaîne de valeur d'une entreprise. Il faut par ailleurs admettre qu'une entreprise qui peut contribuer positivement à un ODD est susceptible de nuire à la réalisation d'un autre. C'est le cas par exemple d'un service public de distribution d'eau qui s'efforce de contribuer à l'ODD 6 : Eau propre et assainissement en fournissant de l'eau propre, alors que ses opérations consomment d'énormes quantités d'énergie et ont donc une forte intensité de carbone, ce qui nuit à l'ODD 13 : Lutte contre les changements climatiques. Il s'agit donc de trouver le bon équilibre - en gardant notre approche aussi simple que possible et aussi complexe que nécessaire lors de l'analyse de la contribution aux Objectifs.

Le raisonnement derrière notre analyse

Maintenant que nous avons exposé la philosophie qui guide la construction de la poche thématique ainsi que ses résultats concrets et ses éventuelles lacunes, il convient d'expliquer pourquoi nous avons décidé de nous reposer sur une analyse interne. En effet, il existe de nombreux fournisseurs de données (de plus petits jusqu'aux grands acteurs internationaux) qui, dans le cadre de leur offre de données ESG, proposent des services permettant de mesurer l'alignement d'une entreprise sur les ODD. Et les entreprises elles-mêmes rendent compte de manière toujours plus transparente de leur impact et de leur contribution aux Objectifs.

Malheureusement, la communication d’information non fiables ou exagérées sur l'impact des ODD ainsi que la mauvaise perception et l'incompréhension des indicateurs sont plus répandues qu'on ne le pense, tant au niveau des entreprises que des gérants d’actifs (y compris nous-mêmes). En outre, comme les méthodologies des différents fournisseurs varient, les conclusions varient également. Nous avons donc examiné plusieurs études afin de mieux comprendre l'état actuel du reporting relatifs aux ODD et de combiner les résultats avec notre expérience. Les conclusions ci-dessous, bien que non exhaustives, donnent un aperçu des raisons pour lesquelles nous estimons qu'il est important de mener notre propre analyse lorsqu'il s'agit de déterminer la contribution d'une entreprise aux ODD et donc de juger de l’opportunité ou non de l’intégrer dans la poche thématique.

1) Les études suggèrent que certains Objectifs apparaissent clairement comme les plus prioritaires dans tous les secteurs. Par exemple, l'ODD 13 : Lutte contre les changements climatiques et l'ODD 8 : Travail décent et croissance économique se classent sans surprise en tête de la liste des priorités pour beaucoup, tandis que l'ODD 15 : Vie terrestre semble être moins favorisé. Intuitivement, cela a du sens au vu de l'état actuel du monde et de l'entrée en vigueur de réglementations promouvant des objectifs environnementaux (par exemple, la taxonomie européenne), alors que de bonnes conditions de travail sont essentielles à tout moment dans toute entreprise.

Cependant, il semble qu'il y ait un décalage entre les ODD sur lesquels les entreprises font le plus souvent rapport et les ODD auxquels elles sont le plus exposées en termes de risques-opportunités et donc d'impact potentiel [3]

Figure 1: Most reported: WBCSD & DNV GL 2019, GlobeScan-SustainAbility 2019, Oxfam 2019, KPMG 2018; Most SDG Exposure: Trucost. Données juin 2019

2. Une autre étude montre que parmi l'indice MSCI ACWI (composé de 3047 sociétés à la fin mars 2020), un nombre stupéfiant de 2187 (72%) s'engagent publiquement à respecter au moins un ODD.[4] Bien que cela confirme la sensibilisation croissante aux ODD et qu'une majorité d'entreprises ont introduit les ODD dans leurs rapports, la définition d'indicateurs clés de performance (KPI) universellement applicables fait toujours défaut.[5] En l'absence de ces indicateurs normalisés, l'analyse interne a beaucoup de poids et d'importance dans la sélection des investissements de la poche thématique.

Comme nous cherchons à investir dans des entreprises dont les modèles d'entreprise sont en phase avec les ODD, la seule façon d’identifier des candidats pertinents est de fixer nos propres indicateurs qualitatifs et quantitatifs et de comparer les données disponibles à ces objectifs. Si nécessaire, nous entamons un dialogue avec les entreprises dans lesquelles nous investissons afin de discuter plus en détail de leur réflexion et de leur parcours d'impact. Entendre le témoignage des équipes concernées sur les mesures mises en place et l'exécution des plans futurs apporte une réelle plus-value à notre processus de décision.

Pour certains modèles d'entreprise, la contribution est assez claire...

Pour certaines des entreprises dans lesquelles nous investissons, il est assez facile de résumer en une seule phrase leurs leviers de durabilité et leur contribution concrète aux ODD:

Sonova : Le modèle économique de Sonova vise à accroître l'accès aux soins auditifs et à améliorer la qualité de vie des personnes souffrant de déficience auditive, ce qui est crucial car les conséquences peuvent aller de désavantages au travail ou à l'école, jusqu’à des difficultés relationnelles et à l'isolement social.

Sweco : Sweco répond aux préoccupations ESG car les investissements dans les infrastructures sont nécessaires pour relever les défis causés par le changement climatique, l'urbanisation ou la digitalisation et pour promouvoir des villes plus vertes permettant une meilleure qualité de vie, une réduction de la pollution et des modèles de construction plus efficaces.

Chr Hansen : Chr Hansen est synonyme de fiabilité, de sécurité et d'efficacité accrue au niveau des récoltes et des denrées alimentaires indispensables au développement sain et durable d'une population mondiale en augmentation.

Waters : Waters se concentre sur l'amélioration de la santé et du bien-être par le biais de sa technologie et de ses machines, principalement des chromatographes et des spectromètres de masse, qui sont utilisés pour la découverte et le développement de médicaments, ainsi que pour les tests de sécurité environnementale, clinique et nutritionnelle.

À travers ces déclarations, nous nous sentons à l'aise pour dire que ces entreprises respectent effectivement la triple bottom line (prenant en compte le profit, les personnes et la planète).

...mais il y a aussi souvent une zone grise...

Cependant, comme pour la plupart des choses en matière d'ISR[6] il n'existe pas de définition claire en noir et blanc et une zone grise existe. Les nuances doivent être bien comprises et des compromis doivent parfois être faits pour atteindre les objectifs d'impact souhaités. Même au sein de notre équipe de gestion, nous évaluons différemment certains aspects et avons nos propres préjugés lorsque nous donnons la priorité à des domaines d'impact, de sorte que le dialogue continu que nous entretenons au sein de l’équipe est très apprécié.

Par exemple, une entreprise dont nous discutons régulièrement en interne et qui se situe dans la zone grise car elle présente des avantages en termes de durabilité, qui sont pourtant souvent accompagnés d'un "mais", est Canadian National Railway (CNR).

CNR : Aux États-Unis, le transport représente 28% des émissions de gaz à effet de serre (GES), dont seulement 2,1% sont imputables au rail. La plus grande part est attribuée aux véhicules de tourisme (58,7%) et aux camions (23,2%), principalement en raison de l'essor du commerce électronique[7] Cela donne une image très favorable de Canadian National, qui détourne le trafic des routes, améliore la qualité de vie et a une capacité supérieure à celle des camions. Cependant, CNR se positionne également comme le principal partenaire de l'industrie charbonnière nord-américaine, transportant en moyenne 45 millions de tonnes de charbon chaque année. Ensemble, les produits pétroliers raffinés, le pétrole brut et le charbon représentent environ 1/5 des revenus de l’entreprise.[8] Cela soulève la question de savoir ce qui doit compter le plus : le fait que le rail est moins polluant que les voitures, les camions ou le fret aérien ou le type de fret. A notre avis, le premier argument prévaut car CNR n'extrait pas les marchandises elles-mêmes et ne fait que transporter des marchandises déjà extraites et qui sont encore nécessaire dans l'état actuel de la demande énergétique mondiale (sans tenir compte des émissions causées pendant la phase d'utilisation). Parallèlement, CNR a mis en place un plan d'action pour réduire ses propres émissions, en investissant dans des flottes plus économes en carburant et en étant la première entreprise de chemin de fer à fixer des objectifs scientifiques (SBT)[9] en 2017. Ainsi, l'entreprise mérite sa position dans la poche thématique.

Dernières réflexions

Bien que les divergences dans les priorités individuelles subsistent toujours, nous pensons qu'une certaine subjectivité et l'utilisation du bon sens, en plus du recours aux données, ajoutent de la valeur à la sélection des investissements pour la poche thématique. Comme nous l'avons dit, il s'agit d'une question d'équilibre et de promotion du dialogue entre les gérants, les analystes et l'équipe ISR, car nous recherchons en permanence de nouvelles opportunités pour renforcer cette poche. Notre approche est une approche bottom-up, ce qui signifie que nous ne fixons pas d'objectifs formels en termes de pourcentage du portefeuille que la poche thématique devrait représenter ou quels et combien d'ODD nous voulons cibler.

Nous ne prétendons pas avoir toutes les réponses et notre réflexion continue naturellement à évoluer au fil du temps, mais une constante reste la rigueur de l'analyse que nous effectuons avant chaque investissement pour déterminer ce qui est financièrement sain, les meilleures pratiques en termes d'ESG et où des compromis doivent être faits.

Ce document a été rédigé par BLI - Banque de Luxembourg Investments (“BLI”), avec la plus grande attention et le plus grand soin.

Les visions et opinions formulées dans cette publication sont celles de leurs auteurs et ne doivent en aucun cas lier BLI.

Les informations économiques et financières incluses dans cette publication sont communiquées à des fins d’information uniquement sur la base des informations connues à la date de publication. Ces informations ne constituent pas un conseil d’investissement, une recommandation ou incitation à investir, ni ne doivent être interprétées comme des conseils légaux ou fiscaux. Chaque information doit être utilisée avec la plus grande précaution. BLI ne donne aucune garantie quant à l’exactitude, la fiabilité, la récence ou l’exhaustivité de ces informations. La responsabilité de BLI ne pourra pas être invoquée du fait de la fourniture de ces informations ou en tant que résultante d’une décision prise par une personne, que celle-ci soit cliente de BLI ou non, basée sur ces informations, cette personne restant seule responsable de ses propres décisions. Les personnes intéressées doivent s’assurer qu’elles comprennent les risques inhérents à leurs décisions d’investissement et doivent s’abstenir d’investir tant qu’elles n’ont pas soigneusement évalué, en collaboration avec leurs propres conseillers professionnels, l’adéquation de leurs investissements à leur situation financière spécifique, en particulier concernant les aspects légaux, fiscaux et comptables. Il est également rappelé que les performances passées d’un instrument financier ne préjugent en rien des performances futures.

Auteur

Annick DRUI, Co-gérant BL Sustainable Horizon, info@bli.lu

L’auteur du présent document est employé par BLI - Banque de Luxembourg Investments, société de gestion agréé par la Commission de Surveillance du Secteur Financier Luxembourg (CSSF).

2. A comprendre au sens large et non pas que focalisé sur la définition de la taxonomie européenne.

4. https://www.msci.com/who-cares-about-the-un-sustainable-development-goals

5. Maria Federica Izzo & Mirella Ciaburri & Riccardo Tiscini, 2020. "The Challenge of Sustainable Development Goal Reporting: The First Evidence from Italian Listed Companies," Sustainability, MDPI, Open Access Journal, vol. 12(8), pages 1-18, April.

6. Investissement durable et responsable

7. Source : US Environmental Protection Agency (EPA), Bernstein Analysis

8. Rapport annuel CNR 2019

9. https://sciencebasedtargets.org Les objectifs scientifiques montrent aux entreprises dans quelle mesure et à quelle vitesse elles doivent réduire leurs émissions de gaz à effet de serre afin d'éviter les pires impacts du changement climatique, les conduisant ainsi sur une voie claire vers la décarbonisation. En guidant les entreprises dans la définition d'objectifs scientifiques, SBTi leur permet de lutter contre le changement climatique tout en tirant des profits et en stimulant leur compétitivité dans la transition vers une économie nette zéro. https://www.wri.org/initiatives/science-based-targets